こんにちは。チンアナゴです。

投資は2019年7月から始めたばかりでまだまだ新米個人投資家ですが、

1年7ヶ月経って少しずつ自分のスタイルも出来てきた事もあり

ブログに経過を書いていこうと思います。

投資結果が今後どう転んでいくかはわかりませんが、

これから投資を始める人や 私と同じ新米投資家の方にとって、

参考になる情報が提供できれば幸いです。

これまでの投資履歴 (2019/7~2021/1)

これまでの投資ログは大まかにしかとっていなかったので、一気に纏め書きします。

私の現在までの投資種別は下記の通りです。

- 積立NISA : 2019/7~

- 株式投資「日本株」 : 2019/9~

- IPO(新規上場株式) : 2019/12~

- 株式投資「米国株」 : 2021/1~

最初はリスクの低そうな積立NISAから始めてみて、

その後、投資に対して興味がどんどん強くなってきて日本株・IPO・米国株…と、

徐々に投資先を拡大してきました。

ちなみに投資を始める前の私はというと…

投資とは全く縁のない生活を送ってきていたので、

正直、日経平均株価やTOPIXというフレーズを全然理解していなかったですし、

耳に入ってきても気にとめた事は一度も無いような、そんなレベルでした。

(きっと…投資をしていない人はそんなモンですよね?)

種別ごとの投資経過

積立NISA (2019/7~2021/1 ※約1年7ヶ月)

積立NISAは最初に設定したファンドから一切変えておらず、

今後もよほど運用実績が悪くならない限り、別ファンドへ乗り換えないかと思います。

なお、2019/7~2021/1の期間は、積立NISA枠の年間上限40万円をほぼ使い切る様に投資し、

リターン累計はおおよそ+10%程度でした。

(詳細な投資ログが残っていないので、ざっくりですが。)

ファンド選定の主なポイント

保有ファンド全てには当てはまりませんが、基本的にこの考えで選定しています。

- インデックスファンドである事

- 信託報酬が低い事(0.15%以下)

- 分配金無し

- 超長期投資になるので、投資先は広く分散させる事

- 先は長いので、ひとまずの投資先は株式。

運用結果によってはリスクを抑える為にREITや債券も追って検討をする。

保有ファンド

- 三菱UFJ国際-eMAXIS Slim米国株式(S&P500) 【21%】

- ニッセイ-<購入・換金手数料なし>ニッセイ外国株式インデックスファンド 【21%】

- ニッセイ-<購入・換金手数料なし>ニッセイTOPIXインデックスファンド 【21%】

- 野村-野村インデックスファンド・内外7資産バランス・為替ヘッジ型 【37%】

ちなみに投資信託は、

①最後の現金化するまでの期間でどれだけ多くの口数が買えていて

②最後の現金化する瞬間に売価(時価総額)がどれだけ上がっているか

の勝負と思っています。

その考えからすると今は同じ投資原資で出来るだけたくさんの口数を買い揃えたい期間なので、

最終的に同じ売価まで上がるならば今時点の運用実績はマイナスになっていてもいいくらいに

考えています。

※最終的な売価上昇が前提の考え方ですが、米国株や日本株の主要指数インデックスファンド

をベースに組んでおけば長期的にはしっかり上昇してくれると考えています。

とすると、今設定しているファンドから他へ乗り換える理由というのも当面は見当たらなく、

途中で明らかに変えた方が良い理由が見つからない限りはこのまま進むつもりでいます。

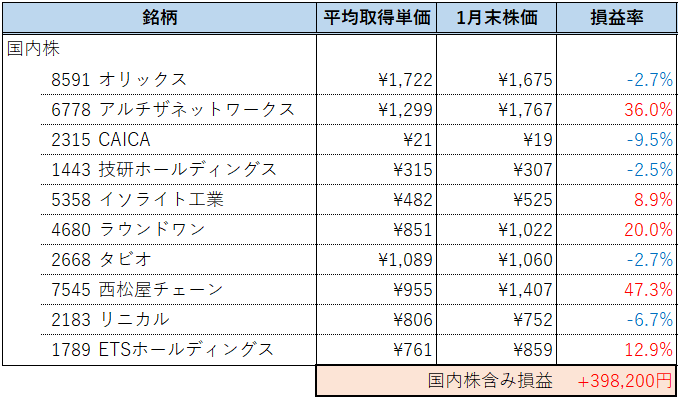

株式投資「日本株」(2019/10~2021/1 ※約1年4ヶ月)

始めた当初は、短期的(1週間以内程)に少額ずつでも利益を積み増す投資の仕方を試行錯誤したり

もしていましたが、結局は私には難しく、利益も損失もマチマチでうまくいきませんでした。

3ヶ月程経った頃にようやく今のスタイルのもとになる中長期投資のカタチが出来てきましたが、

ちょうどこの頃から新型コロナによる株価暴落が始まり、多額の含み損を抱えたのは苦い思い出です。

ちなみに、当時の株式用の投資原資は300万円程でしたが、

新型コロナの暴落時には、最大で1/3強の100万以上は含み損を抱えました。

株式投資を始める際、

「投資をやってみた結果、自分に合わなくてやめる選択になったとしても、

最悪100万円くらいまでの損失は勉強代として損しても良い事にしよう」

と思って始めたのですが、開始4ヶ月目くらいで早速そこに行きついたのはショックでした。

ただ、この時にはおぼろげながら自分に合った投資スタイルが見えてきた気がしていたので、

ここで辞めずに今まで続けることができました。

現在はまだ新型コロナが落ち着いていない中ですが、

株式市場は金融政策のカネ余り感からなのか高値域に戻りキープしてくれているおかげで、

なんとか含み損は取り返して、収支プラスになってくれました。

<1月末の国内株ポートフォリオと損益率 (除 数量)>

今後の投資経過は、追って更新していこうと思います。

(うまく増えていってください…)

IPO(2019/12~2021/1 ※約1年2ヶ月)

IPOは気長にやっていますが、残念ながら今のところ1度も当たっていません。

ちなみに、2021/1時点で約100社に申し込んでいます。。。

(管理も大変なので、IPO用の証券会社はネット証券3社で回しています)

IPOは原資が多いほど有利な為、私の様な一般人は宝くじ気分で楽しめれば良いかと。

最初の50社くらいまではカスリもしない感じにモヤモヤした時期もありましたが、

今となってはもう、外れても何も感じません。。。。

株式投資「米国株」(2021/1~2021/1 ※約半月)

米国株はまだ始めたばかりでこれから戦略も日々変わっていきそうなので、

色々書いていくのはこれからの記事にしていこうと思います。

一応、今時点では投資スタイルも日本株とは変えていて、

連続増配銘柄での配当金再投資を主で考えています。

(米国株は成長性が高いのでしょうが、今の私には米国のトレンドや企業知識も無ければ、

企業分析の情報ソースも足りていないので)

とは言え、配当金再投資が活きてくるのは配当金額が自分が満足できる金額になればこそなので、

今の私の原資では全く話にならない為、今後の米国株投資の仕方は要検討といったところです。

最後に

最後までお読みいただきありがとうございました。

この記事が少しでも参考になれば幸いです。

では、楽しみながら自分流の投資を作れるように、頑張っていきましょう!

なお、投資は自己責任でお願いいたします。

併せて読みたい投資記事