こんにちは。チンアナゴです。

これから投資を始めようと色々と調べていると、

一般NISAとつみたてNISA、どっちを選べば良いの!?

という悩みを持つ方は多いんじゃないでしょうか。

“一般NISA”も”つみたてNISA”も個人の投資を促す仕組みとして始まったもので、

特に少額からの投資を支援が目的の制度です。

投資初心者としては是非使うべき制度ですし、

初心者でなくとも利益を最大化するために、使わない手はないですね。

しかしこの2つは併用できないので、どちらかを選ぶ事になります。

この記事では”一般NISA”と”つみたてNISA”で、

個人投資家がより安定的に資産を増やしやすいのはどちらか?

非課税効果はそれぞれどの程度になるのか?

選ぶべき制度はどちらか

といった内容を紹介していきます。

“一般NISA” と “つみたてNISA”について

一般NISA

一般NISAは、2014年1月から始まった少額からの投資を支援する仕組みです。

ざっくりと概要だけを纏めると、

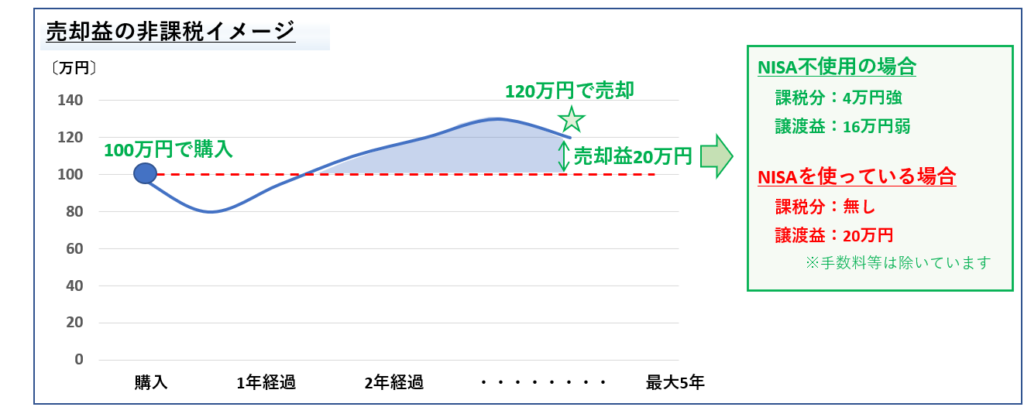

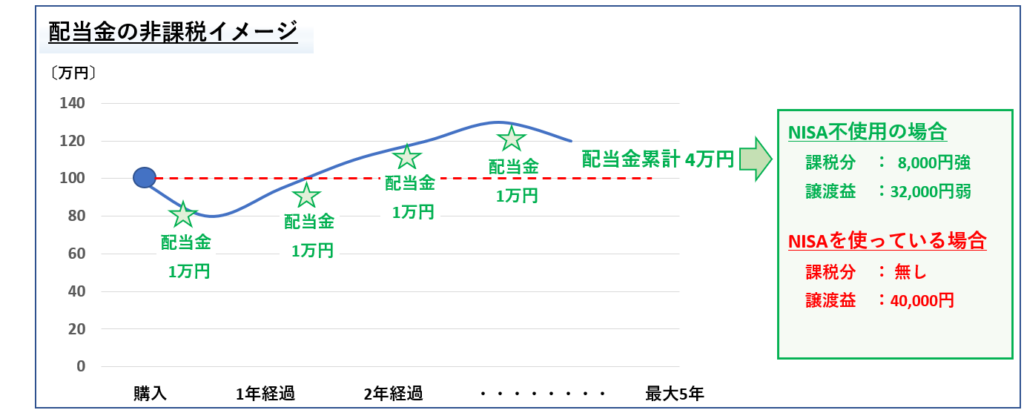

・一般NISA枠で購入した金融商品から得られる利益(売買益・配当金など)

に対して掛かる税金(20.315%)が非課税になる

・NISA口座枠の使用上限は1年で120万円までとなっていて、

この非課税効果が続く期間は購入から最大5年間

という制度になります。

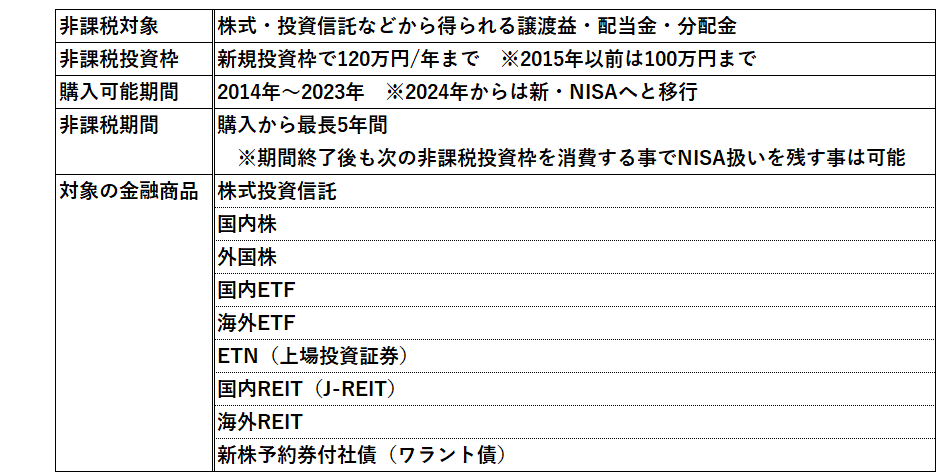

一般NISAの購入可能期間や対象となる金融商品はこの様になっています。

一般NISAというと国内株へ使っている人が多い印象ですが、

対象となる金融商品は意外と多く、なんにでも使えます。

なお、NISA制度は、一般NISA・つみたてNISA・ジュニアNISAのいずれも

期間限定の措置で、一般NISAの場合は新規購入が2023年までとなっていました。

しかし令和2年度税制改正によって、制度は新・NISAとして延長となり、

新規購入期間も5年延長されて2028年までになりました。

これからNISAを始めていこうという人には朗報ですね。

制度変更点などは、後の項でご紹介いたします。

NISAは一人ひとりが安定的な資産形成をしていく為の手段のひとつとして、

多くの人が投資を始めるきっかけにするための支援制度なので、期間限定です。

投資は時間を味方につけて進める事が大事なので、始めようか迷っている方は

少額ずつでも早く初めておく事をおススメします。

一般NISA活用による投資リターンと非課税効果

<シミュレーション前提>

■資産運用期間は8年間

・制度が続く2021年~2028年までをイメージ

・2024年の前と後で、一般NISAと新・NISAを切り替え

■投資先は株式投資

・新・NISAは一部に投資信託必須ですが、そこは考慮から外します

■NISA投資額は2023年まで120万円、2024年以降122万円

■投資リターンは平均10%で試算

・8年間全てのNISA投資における、分散投資効果や

プラス&マイナスリターン等を合算した平均をイメージ

・図解では5%、20%の試算も併記

■配当金は年平均1%とし、平均保有期間は2年間で計算

・成長銘柄主体をイメージして配当金は少な目で仮定

・売却タイミングも試算のために2年と仮定

<投資リターン率について>

一般NISAは年間投資枠が120万円(2024年からは122万円・一部投資信託必須)なので、

投資枠全体で10%の値上がりをしたとして、12万円の売却益になります。

この10%という数字を少なく感じる方も多いかもしれませんが、

投資をした全ての銘柄が一律で値上がりするわけではないですし、

値下がりやほぼ変わらない銘柄もあるので、長期の投資平均としては

これくらいで見込み、上をいければ上手だったと考えるくらいが良いと思います。

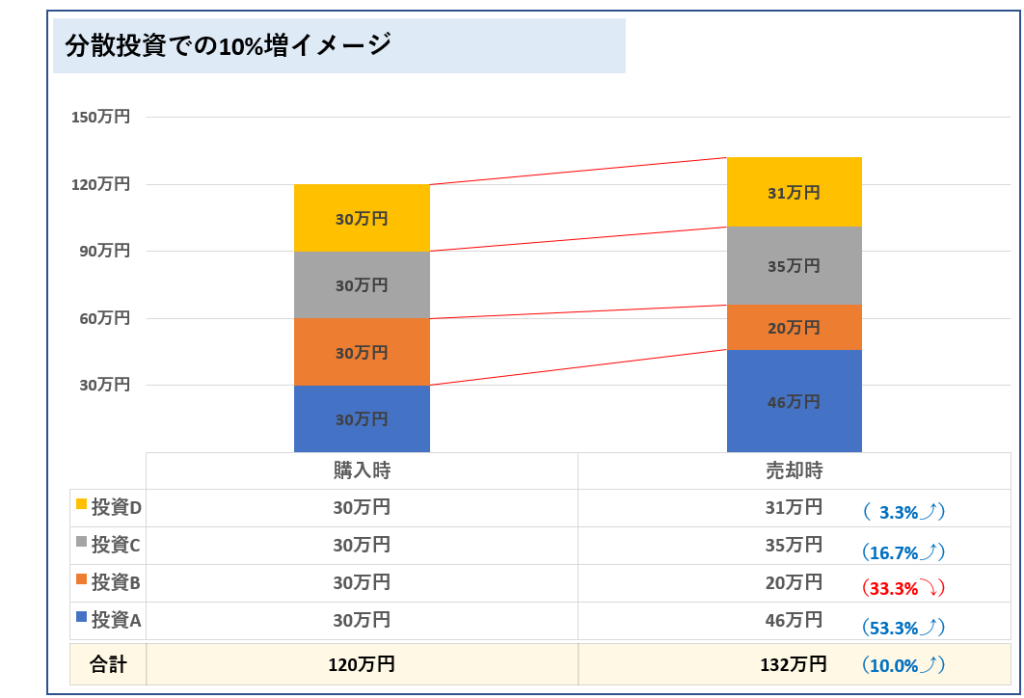

下図は、120万円分を4銘柄に分散投資した場合の平均10%の値上がり例です。

まず最初に、単一銘柄への集中投資はギャンブルの様なものなので、

資産づくりを目的として投資をしているならば行うべきではないです。

その為、基本は複数銘柄への分散投資をした方が良いので、

シミュレーションもその様に作っています。

一方、分散投資でリスク分散している反面、値上がりなどの

ポジティブ面も分散される事になります。

その為、銘柄ごとに増も減もある中で常に資産を上昇させ続けるのは難しいですし、

長期平均の数字と考えると、10%程度が妥当な所かと思います。

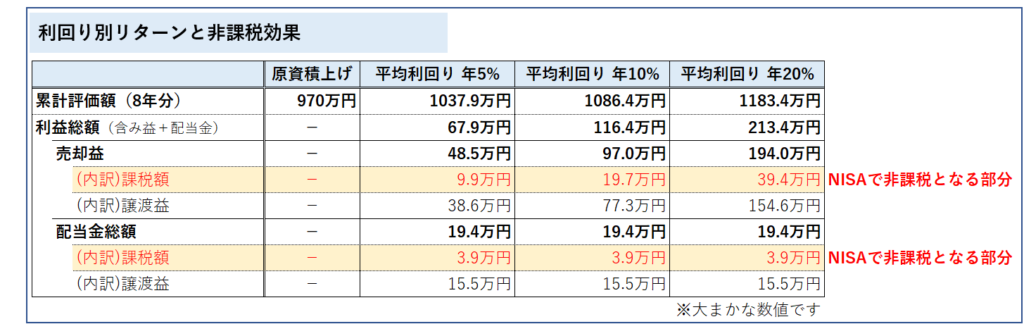

<投資リターンと非課税効果>

上述の前提通りに投資リターンと非課税効果を利回り別シミュレーションを

した結果が下図になります。

NISA枠で8年間投資を続けて平均利回り10%で運用ができた場合、

・投資原資の積上げは970万円

・利益総額は116.4万円(値上がり益 97万円+配当金19.4万円)

・NISAによる非課税効果は23.6万円

となります。

8年でNISA効果が23.6万円と聞くと非課税効果が少なく感じる方も多いでしょうか。

あくまでNISAは利益額に対して掛かる課税分(20.315%)が非課税になる制度なので、

隣の利回り20%試算の様に利益額が多いほどその効果も増えていきます。

今回のシミュレーションでは平均利回り10%で試算しましたが、

是非それ以上を狙ってうまく運用をしていきましょう!

一般NISAのメリット・デメリット

投資をする上で当然の話(例えば元本割れリスク等)は置いておき、

一般NISAとしてのメリット・デメリットとはこういった点かと思います

一応、一般NISAに対する私の見解は、

■非課税なのは良いが、NISA枠の金額制限に足を引っ張られて

自分の投資スタイルがブレそうなので株式投資では使いにくい

■投資信託やETFで使う方が効果出せそうだが、

それならばつみたてNISAで超長期投資を行う方が良い

といった所です。

・売却益の課税分(20.315%)が非課税になる

・株式投資を選べるので、つみたてNISAよりも瞬発力が出せる

・一般/特定口座との損益通算が出来ない

・始めるタイミングが遅いほど、使用できる一般NISA枠が減っていく

・年間のNISA枠120万円の制約が重く、株式投資においては売買自由度が奪われる

デメリットと考えている売買自由度は私の投資スタイルに起因する点も多いので

一般的ではないかもしれませんが、こういった事を懸念しています。

・NISA枠に限りがあるので、株価下落時の追加購入がしにくく平均購入単価を下げにくい

・NISA枠に限りがあるので、使った枠の非課税効果を無駄にしたくなく、

”赤字株”や”中途半端な値上がりから脱却できない株”など、

普段なら売却するタイミングでも値上がりを期待して待ってしまう

・上記の理由でNISA枠で投資した銘柄の売却機会を逃す銘柄が溜まる事で、

ポートフォリオ内の塩漬け株が増えていき、新たな投資へ回す原資が無くなる

こういった点から私としては、

普通ならばもっと自由に売買できているところが、

NISA枠120万円が足枷になって自分らしい売買の自由度を阻害され、

ポートフォリオの流動性が悪くなってしまう

という事を懸念していて、そこが最大のデメリットかと感じています。

その為、一般NISAを有効的に活用する為には、

こういった特徴を理解して自分でフォローする戦略

を立てていく事が大事になってくると思います。

2024年から始まる新・NISAについて

現在の一般NISAは2023年で制度終了ですが、

2024年からは制度が見直された新・NISAとして新たに始まります。

新・NISAの仕組みは2階建てへ。その制度変更とは。

新・NISAの制度変更で変わる点は、主に下記の点です。

<購入可能期間の延長>

一般NISAの新規購入は2023年までとなっていましたが、

5年延長されて2028年まで購入可能となります。

<2階建ての制度>

新・NISAは制度が2階建ての構造に変わり、

1階部分ではつみたて投資を行い、

2階部分ではこれまでの一般NISAとほぼ同様の投資を行う

といったカタチになっています。

1階部分のつみたて投資は、

投資枠は最大20万円、対象商品はつみたてNISAと同様となります。

2階部分は、

投資枠は最大102万円、対象商品は上場株式や投資信託となります。

ただし、「レバレッジを効かせている投資信託、及び上場株式のうち整理銘柄・

監理銘柄を投資対象から除外」となっている事から、除外銘柄もある様です。

なお、この新制度では、より多くの人につみたて・分散投資を経験してもらう為、

原則、2階の非課税枠を利用するには1階のつみたて投資を行う決まりになっています。

※例外として、既にNISA口座を開設している人などは

2階部分への投資だけとすることも可能な様です。

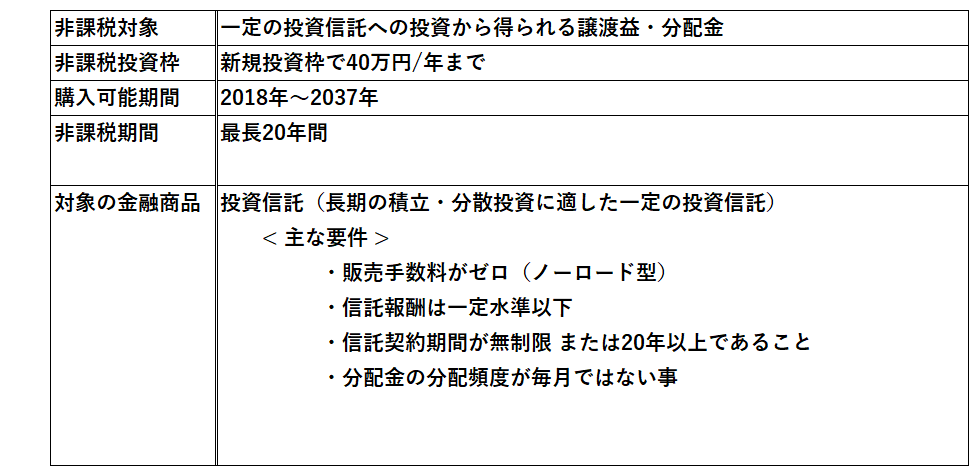

つみたてNISA

次は、つみたてNISAについてです。

つみたてNISAは、2018年1月から始まった少額からの長期・積立・分散投資を

支援する非課税制度です。

ざっくり概要だけを纏めると、

・つみたてNISA枠で購入した金融商品から得られる利益(譲渡益)に

対して掛かる税金(20.315%)が、非課税になる。

・NISA口座枠の使用上限は1年で40万円までとなっていて、

この非課税効果が続く期間は購入から最大20年まで。

という制度になります。

つみたてNISA活用による投資リターンと非課税効果

<シミュレーション前提>

■資産運用期間は20年間

・2年目以降の購入商品も購入時点から20年の運用期間が始まるため、

試算は20年目で終えているが実際はその後も投資リターンは増えます

■投資額は上限の年間40万円

■保有期間はいずれも購入から20年とし、売却は期間満了で行う

■保有期間内の平均利回りは、2%・5%・8%で計算

<投資リターン率について>

つみたてNISAの投資信託商品は基本的に分配金が無い利益再投資型の為、

時間が経つほどに複利効果が生まれて2次曲線的にリターンが増えていきます。

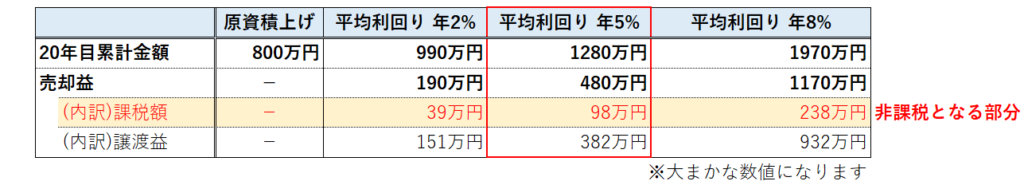

下図は、利回り別に投資リターンをシミュレーションしたものですが、

たった3%程の利回り率の差でも、つみたて投資で20年と経過すると

数百万円の差に繋がってきます。

これを見るだけでも、複利×時間というのは効果絶大なのがよくわかりますね。

ちなみに、

このシミュレーションは投資額を上限の年間40万円で設定していますが、

これは毎日投資で考えると1日当たり1,639円の投資になります。

(年間買付日数244日で試算)

投資なので元本割れリスクも当然ありますが、

この投資額で将来的にリターンがこれだけ増える見込みのある

つみたて投資というシステムは、

NISAによる非課税効果がなくても良い仕組みだと考えています。

あとは、リターンが増える確率をどう上げていくかですが、

主要国の経済と連動するインデックス投資を選んでおくだけでも、

長期的には利回りがプラスになる可能性はかなり高くなると思います。

<投資リターンと非課税効果>

20年と超長期の運用の為、平均利回りをあまり高く期待すべきではありませんが、

仮に20年間の平均利回りを5%で運用が出来たなら、売却益は480万円になります。

この時、通常なら98万円が課税されるて譲渡益は382万円に目減りしますが、

つみたてNISAの場合は非課税となる為、売却益480万円をそのまま得る事が出来ます。

また、これも仮に20年間の平均利回りを8%で運用できたならば、

売却益は1,170万円で、非課税効果も238万円と更に増えてきます。

一般NISAと違って投資期間が非常に長くなるつみたてNISAですが、

これだけの非課税効果を享受できる見込みがあるならば、

やってみる価値は十分にありますよね。

つみたてNISAのメリット・デメリット

投資をする上で当然の話(例えば元本割れリスク等)は置いておき、

つみたてNISAとしてのメリット・デメリットとはこういった点かと思います。

私としては、圧倒的にメリットが多いと考えています。

・売却益の課税分(20.315%)が非課税になる

・資産種別や、国・地域まで分けた分散投資がしやすい

・時間分散投資になる。設定ひとつで”毎日購入”まで分散が可能

・長期運用に適した金融商品が最初からスクリーニングされている

・インデックス銘柄での長期投資など、長い目で見れば勝算が高い

・投資額設定が上限でも現実的な設定になっていて参入しやすいにも関わらず、

複利効果による将来の資産構築がイメージしやすい

・一般/特定口座との損益通算が出来ない

・数十年単位の超長期投資の間、「その期間投資原資を供給し続ける事」と

「やめないで続ける事」の2点を守り続ける必要がある

・始めるタイミングが遅いほど、使用できるつみたてNISA枠が減っていく

・複利効果で2次曲線的に資産を増やす投資の為、

長い運用期間を用意出来ない場合は効果は薄れてしまう

つみたてNISAは5年延長へ

つみたてNISAは、NISA枠で購入可能な期限を従来の2037年迄から2042年迄へと、

5年延長する事になりました。

つみたてNISAの課題の1つとしてあったのが、

先述のデメリットにも書いた始めるタイミングです。

制度自体が2037年の投資分までを対象としていた為、

2018年の制度開始直後に始めた人は20年間の投資が出来ましたが、

その後、例えば2021年に始めた人からすると17年分の投資しかできませんでした。

この点が、令和2年度税制改定で見直され、5年延長になっています。

一般NISAとつみたてNISA、どちらを選ぶべき?

一般NISAもつみたてNISAもそれぞれメリット・デメリットがあるため

一概には言えませんが、

私としては

つみたてNISAを選んでおくべき

と、おススメします。

一般NISAは年間NISA枠120万円の制約が株式投資にはかなり重たく、

自分のポートフォリオの流動性が悪くなり運用難易度が上がると考えているので、

運用に自信が無い限りあまりおススメはできません。

(株式投資以外も選べますが、非課税期間が5年のため瞬発力が無い投資は微妙)

つみたてNISAは時間分散と資産分散を含めた投資となりリスクが抑えられ、

世界経済と連動したインデックス投資へ分散投資する事で長期的にはプラスリターンの

見込みがかなり高くなる為、誰にでも扱いやすくおススメできます。

また、複利効果もある為、投資終了時の最終的なリターンも一般NISAより

大きくなりやすいと考えられます。

最後に

最後までお読みいただきありがとうございます。

少し話は飛びますが、

私が投資を始めようと色々調べている時、どこかでこんな表現を見ました。

お金が無いと言っている人は、大抵はお金に向き合おうとしていない。

世の中には、NISA・iDeCo・ふるさと納税を始めとして、

自分から少し手を伸ばせば使える優遇措置がたくさんあるのに、

お金が無いと言う人に聞くと口を揃えて「面倒そうだからやっていない」と言う。

逆にお金に困っていないと言う人は、大抵こういった優遇措置を活用しているものだ。

これを読んだときはかなり衝撃を受け、まさに自分の事を言われている感覚でした。

私はこれを読んですぐに、ふるさと納税を始めました!(笑)

なんで急にこんな話かと言うと、これから始める人にとっては、

投資ってよくわからないし、お金が無くなるかもしれないし、

一歩踏み入れるのが恐い世界と感じている人も多いんじゃないかと思います。

ただこれからの時代、

会社に勤めているだけで一生暮らせるお金が約束されるわけでもなく、

自分で自分を守れる様に準備をしないと、将来の生活も苦しくなってきます。

投資はどれを選んでも大事なのは時間を味方につけた運用をする事なので、

興味があるけど踏み出せずに時間をロスし続けるのは、もったいないです。

少しの興味があるなら、まずは少額と決めて始めてみては如何でしょうか。

では、楽しみながら自分流の投資を作れるように、頑張っていきましょう!

なお、投資は自己責任でお願いいたします。

併せて読みたい投資記事