こんにちは。チンアナゴです。

これまで日本株・米国株・積立NISA(投資信託)だけに絞って投資をしてきましたが、REIT関連にも投資の幅を伸ばしてみたいと思い、今回新たにREITを対象とした投資信託を購入しました。

今回新たな投資先として選んだREIT(不動産投資信託)がどういうものかを簡単に言うと、

オフィスビルや商業施設・マンションなどの不動産を購入/運用し、そこから得られる賃貸料収入や不動産の譲渡益を投資家へ分配するといった仕組みの商品になります。

当然、値動きにしてもリスクにしても株式投資とはまた違ったものになってきますが、ひとつ大きな特徴として分配金が高い傾向にある事はREITの大きなメリットと言えます。

投資戦略の記事でも触れていますが、私は投資資金が一定の金額まで達した後からは徐々に配当金・分配金を目的とした銘柄のポートフォリオ組み入れ比率を増やしていく予定で考えています。

配当金戦略の代表格としては米国の連続増配株への集中投資などがありますが、その他にも配当金・分配金を元手とした資産形成の方法は色々あると思っているので、今回のREITを対象とした投資信託はその一環として考えていて、今後の勉強の為に初めてみました。

(もっとも、現時点では投資金額が少額なので実際には分配金も微々たるもので、株式に回した方が利回りは良く有意義な使い道なのでしょうが)

「分配金受取り型」と「分配金再投資型」はどちらを選ぶか

投資信託の銘柄選定の入り口にある、大事な選択ですね。

積立NISAをやっている身としては、投資信託の分配金は再投資に回すべきと言いたいところですが、今回は分配金受取り型を選んでいます。

配当金再投資による複利効果が活きてくるのは、利回り率にもよりますが早くとも10年後くらいになるかと試算しています。(下図参照、5%利回りと10%利回りの比較表)

その為、私は分配金の再投資型を選ぶかどうかにはその銘柄の想定保有期間で切り分ける様に考えています。

(資産が既に潤沢な人には関係ない話ですが)私の様にこれから資産形成を進めていく人にとっては、そのファンドへ配当金・分配金の再投資をしてじっくり資産を温めるよりも、せっかくタダで得た配当金や分配金はリスクは多少高くとも運用効率の良い株式投資などへ回した方が有用な使い方と考えています。

一方で、積立NISAの様に20年といった超長期投資を前提とした商品であれば、逆に分配金再投資型でファンド自体に成長してもらった方が良いですね。

明治安田J-REIT戦略ファンドの投資分析

ファンドの運用方針と特徴

目論見書では

「明治安田J-REIT戦略ファンド(毎月分配型)は、わが国の金融商品取引所に上場されているリート(不動産投資信託証券)および日本国債に投資を行い信託財産の中長期的な成長と安定的な収益の確保を目指して運用を行います。」

とあります。執筆日時点では、資産の97%が国内REIT(J-REIT)への出資となっていました。

また、ファンドの運用特徴としては、J-REIT市場の割安感・割高感を都度判断しながらREITと債権の組み入れ比率を変えている点が挙げられます。

投資前の評価結果

今回はSBI証券で取り扱っている国内REIT対象の投資信託から分配金受取り型の全25商品の比較評価をして、「明治安田J-REIT戦略ファンド」が抽出されたので購入をしています。

評価結果では”△”や”×”もありますが、特に重視したい項目は概ね○を付けられていて他のREIT関連投資信託との比較ではかなり優秀な商品と感じました。

基準価額について

この投資信託は2011/6/30の設定時基準価額が10,000円の為、評価時の基準価額8,940円は対設定来で-8.91%という事で、この10年間で運用悪化しているという結果になります。

ただ、コロナ禍を含めたここ3年程度の実績では基準価額は一定か上昇基調になっているので、今後も分配金を支払いながら10,000円台まで基準価額を戻す可能性は十分にあると考え、△評価にしています。

ただ、ファンドがどこを折り合いにするかですが、分配金受取り型の投資信託の場合、基準価額が一定以上に落ち込まないのであればその分を分配金還元するという考え方も出来るので、今後は基準価額が上がる事よりも下がりすぎない事を注視して見ていこうと思います。

分配金・分配利回りについて

直近1年間の分配金実績は、2020/6~2021/3は120円/月、2021/4以降は100円/月 でした。

2021年から分配金が減額していますが、ファンドの基準価額が設定来数値を割り込んでいる状況下なので、分配金を無理に出し続けようとするよりは好感が持てます。

また、減額したとは言え今後も100円/月の分配金が継続するならば、8,940円の基準価額に対して1,200円の年間分配金となり、利回りは脅威の13.4%となっています。

実際に受取る際は課税されるので目減りしますが、それでも10%を超えた税引き後利益となるので、株式の配当利回りを大きく超えており、インカムゲインとしては十分すぎるほどのリターンとなっています。

分配金健全度について

この指標は、”ファンドの運用益”と”投資家への分配金支払総額”の比較になります。

この指標がマイナスならばファンド資産を取り崩しながら分配金を捻出している事になるので、いずれ基準価額が減少していきます。

分配金を貰っても基準価額が下がっては本末転倒なので、分配金受取り型を選ぶ以上、この指標は大事にしていきたいと思っています。

このファンドでは、直近1年間の分配金健全度は+7.43%になっていて、分配金を出していても基準価額を増加させている結果の為、この点は大きなプラスポイントでした。

その他 REIT投資信託ピックアップ銘柄

国内REIT投資信託 ピックアップ銘柄

分配金受取り型としている国内REIT対象の投資信託全25商品を全て確認しましたが、購入を考えて良いと思ったのは2銘柄のみでした。

1銘柄は上述の「明治安田J-REIT戦略ファンド」ですので、もう1銘柄をご紹介いたします。

フィデリティ・Jリート・アクティブ・ファンド

主に日本の証券取引所に上場されている不動産投資信託証券(リート)を主な投資対象として、投資信託財産の成長を図る運用目的のファンドになります。

執筆時点のファンド資産構成率は、98%が国内REITでした。

評価結果は「明治安田J-REIT戦略ファンド」とほぼ同様の傾向なので、この商品も優秀な運用実績と言って良いと思います。

国際REIT投資信託 ピックアップ銘柄

今回購入したのは国内REITの投資信託ですが、投資先は国内だけでなく海外にも分散した方が良いので、購入はしませんでしたが国際REITについても投資信託商品のピックアップを行ってみました。

ちなみに、REITを対象とした投資信託の取り扱い本数は国際REITの方が圧倒的に多く、SBI証券では国際REITの投資信託は、分配金受取り型に絞っても79本もありました。

同条件の国内REIT投資信託は25本しかないというところからも、国際REITが非常に多いという事は伝わるかと思います。

これら79本の銘柄を評価した結果、私が個人的に投資しても良いかなと思うファンドは2つに絞られましたので、せっかくなので紹介させて頂きます。

東京海上・グローバルヘルスケアREITオープン(毎月決算型)

日本を含む世界の金融証券取引所に上場されているヘルスケア関連の不動産投資信託証券を主要投資対象としたファンドです。

ここで言うヘルスケア関連の不動産投資信託証券とは、高齢者向け施設・医療用ビル・病院・看護施設およびライフサイエンス等に投資するREITを指します。

多くの先進国で少子高齢化や健康寿命の高年齢化が進んでいる事を考えると、ヘルスケア関連への投資は今後も注目度は高いジャンルかと思っています。

評価結果は全体的に良好、分配利回りも株式に比べればかなり高い状態でいて、ファンドの資産運用状況も良さそうです。

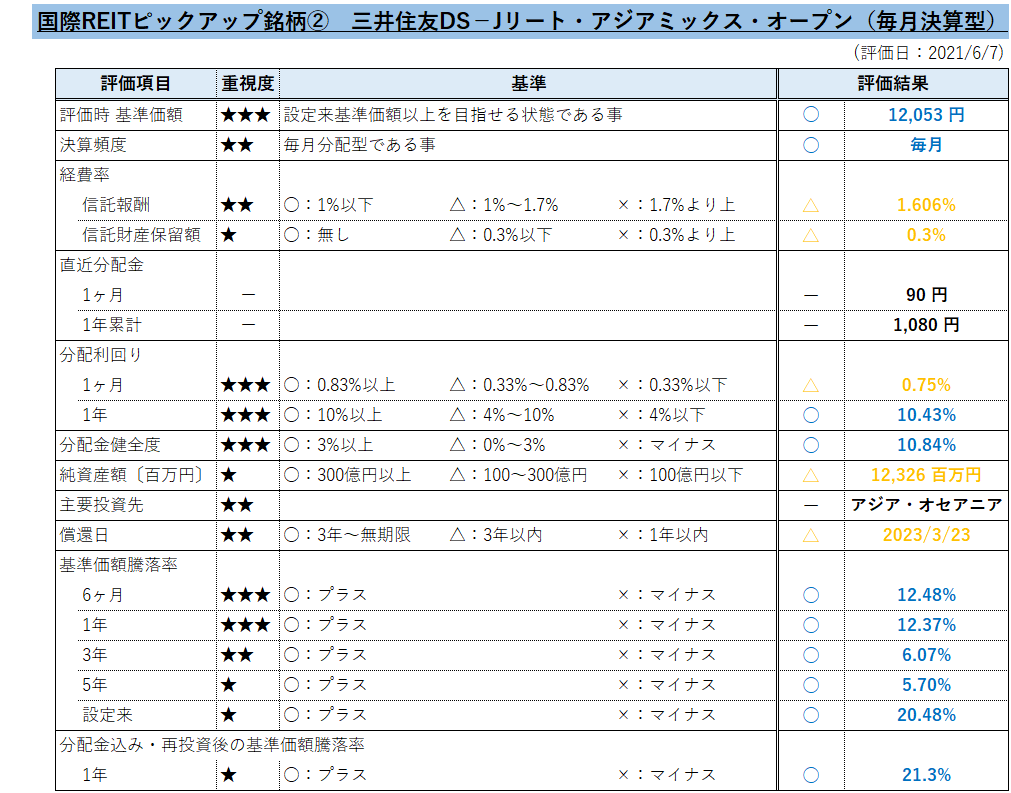

三井住友DS-Jリート・アジアミックス・オープン(毎月決算型)

日本を含むアジア・オセアニア各国・地域の不動産投資信託(REIT)を主要投資先としていて、銘柄選定においては収益の成長性に加え、配当利回り等のバリュエーションに着目した運用を行う方針を持ったファンドになります。

評価結果では△評価が目立ちますが×評価は1つもありません。

分配金健全度が高水準でいながら分配金も高水準で出せているので、資産運用が非常にうまい投資ファンドなのだと感じました。

最後に

最後までお読みいただきありがとうございました。

この記事がみなさんの投資の参考になれば幸いです。

楽しみながら自分流の投資を作れるように、頑張っていきましょう!

なお、投資は自己責任でお願いいたします。

併せて読みたい投資記事