こんにちは。チンアナゴです。

投資を始めてみて良かった事のひとつに、お金との向き合い方を変えられた事があります。

正直、投資を始める前は自分の将来・老後に向けてお金の具体的なイメージを持とうとはあまり考えていませんでした。

理由は、「なんとかなる」と漠然と、でもそれなりに強く思っていたからだと思います。

なんとかなると思っていた根拠をざっくり言うと、

「仮に日本の平均所得相当を稼ぐ人が将来の生活に困窮・破産するとしたら、それは日本に暮らす半分程の人たちがそういう状況に陥るという事。さすがに世の中そんな事にはならないし、仮に平均よりも貯蓄を出来たとなら十分安心でしょ。」

こんなところでしょうか。

でも今だから思いますが、本当にそうでしょうか?

居住地区・世帯構成・職業・収入・支出・相続など、条件は人によって様々なので一概には言えませんが、お金について真面目に考え入念な準備を進めていかないと、これからは多くの人が人生のどこかでお金に困窮する時代になるんだろうなと、今は思うようになりました。

こう感じるようになった背景も含めながら、今回の記事ではライフプランニングによって将来のお金のシミュレーションを行う事の大切さをご紹介していきたいと思います。

また、投資家目線では生涯のお金をシミュレーションする事で自分の目標とする生活に向けてどの程度の投資リターンが必要なのかが具体的に見えてくるので、必要な分だけのリスクを取った投資を考えられる様になる事も、シミュレーションの利点と言えますね。

なお、ざっくりと自分の今後を試算するだけなのでわざわざ専門のライフプランナーへ相談に行かずともExcelで十分出来る範囲なのでご安心ください。

生涯に必要な資金を考える

日本の平均寿命は今もどんどん伸び続けていますが、最近では人生100年時代というフレーズも当たり前に聞くようになりました。

寿命が伸びる事自体は嬉しい事ですが、一方でこれは老後に必要な資金も多くなる事とセットである事を見落としてはいけません。

実際に100歳まで生きる事を考えると、一般的には勤労期間が40年間なのに対し、定年後の老後期間も同じ40年間になります。

定年後の時間が勤労期間と同じと改めて考えると、思いのほか長くてビックリしますね。

勤労期間の40年間は安定的な収入を得られる非常に大事な期間ですが、この期間の準備度合いこそが次の40年の生活を自分の思い描くものに出来るかの大事なポイントになってきます。

サラリーマンの生涯年収(約40年)は2億~3億円と言われていますが、養育費や住宅費の影響はあるとしても、それだけ稼いでいても老後に向けて満足な資産形成を出来ている人はそう多くはありません。

貯蓄額の平均値・中央値といった記事をよく見かけますが、定年時の貯蓄額は0万円~2,000万円の間の人が大勢を占めているというデータがほとんどです。

定年後の期間は養育費や住宅費が掛からない事が多いですが、一方で楽しみに掛けるお金は増やしたいですし、介護・医療に掛かるお金も嫌でも増えていきます。

そういった事を考えると勤労期間と同じ40年という長い老後期間を、年金と貯蓄だけで過ごしていくという考え方は、かなり心もとないものに感じてしまいます。

年金と貯蓄に頼った生活設計の一番の問題点は、年金だけでは生活費が賄えず毎月の赤字を貯蓄から切り崩していく生活設計となってしまう事です。

例えば、年金額減少・医療費自己負担額増加・入院 等をはじめとし、想定外の要因で老後資産の消費ペースが早まった場合であったとしても、収入が無い生活設計では日々の生活を一層切り詰めるくらいしか対応策がありません。

そうなってからでは手の打ち様が無いので、安定収入のある勤労期間のうちに生涯の収入源となり得る資産を作る事が大事になります。

老後2,000万円問題について

2019年に金融庁の発表から話題となった老後2,000万円問題は記憶に新しいかと思います。

金融庁の金融審議会「市場ワーキング・グループ」から、モデルケースの老後資金の不足額として老後20~30 年間で約1,300 万円~2,000 万円が不足するといった試算が発表された事を発端とし、マスコミや国民から急にそんなにお金が必要と言われても用意も出来ないしどうすればいいんだといった声が噴出。

この時は老後に2,000万円・困るというフレーズばかりフォーカスされていましたが、老後にそれなりのお金が必要なのは当然の事ですし、多くの人がどうすべきかを考えるキッカケにはなったと捉えれば、この金融庁の発表は結果的には良かったと思っています。

というか、自分事として真面目に試算すれば老後に必要な資金は2,000万円どころでは済まない人の方が多いと思いますので、この数字発表が社会問題になるという事は、それだけ多くの人が自分の将来を甘く試算(または考えていない)しすぎているという事が露呈しただけという見方もできます。

自分の身は自分で守るしかないので、考える事は本当に大事です。

老後2,000万円問題の金融庁の試算

老後2,000万円問題の試算根拠は下記の様になります。

「夫65歳以上、妻60歳以上の夫婦のみの無職の世帯では、毎月の不足額の平均は約5万円であり、まだ20〜30年の人生があるとすれば、不足額の総額は単純計算で1,300万円〜2,000万円になる。」

出典:金融庁審議会 市場ワーキング・グループ報告会「高齢社会における資産形成・管理」

※1.毎月の不足額は、実収入:209,198円、実支出:263,718というデータソースなので、約5万円と記載ありますが正確には54,520円の不足となります

※2. 実収入の内訳には、社会保障給付費(“医療・年金・福祉その他”の社会保障3分野で国の財源から給付された費用)として191,880円が含まれています。

ここで注意しなければならないのは、この実支出の内訳には特別な支出(例えば老人ホームなどの介護費用や住宅リフォーム費用など)が含まれていない事です。

不測の事態による多額の出費、試算よりも長生きした場合の生活費、といった点も考慮して備えておくならば、この発表以上のお金が必要になる事は明白ですね。

また、平均の話なので上振れ下振れは当然ある事、試算前提はそもそも定年後の65歳起算である事、といった事も認識しておきましょう。

長寿化と健康寿命

長寿命化について

冒頭にも挙げましたが、「人生100年時代」という言葉は最近ではどんどん現実味を帯びてきました。

下図を見るだけでも、各年齢までの生存割合(左図)と平均寿命(右図)がどんどん上がっているのがわかります。

読み取れる事として、ポイントを2点挙げます。

①2015年推定の段階で4人に1人が95歳に達すると試算されている

②2015年推定の段階で90歳に到達する人が46.4%(ほぼ半分)と試算されており、平均寿命としては男性81.1歳・女性87.3歳だが、生存割合は平均寿命を超えるケースが多い

健康寿命について

長寿の一方で、寿命を考えるときは健康寿命についても考慮が必要です。

健康寿命は日常生活を制限されることなく健康的に生活を送ることのできる期間と考えられますが、こちらも試算が出ていて男性で約72歳・女性で約75歳となっています。

平均寿命から考えると平均して9~12年程度の期間は、健康でない(日常生活に制限が起こった状態)となります。

この間、就労は厳しくなることが想定されますし、介護費用をはじめ特別な費用が掛かり支出増大につながる事が予見されます。

また、現代では認知症の人も増加傾向にあって、2025 年には認知症の人は約 700 万人前後まで増加すると推計されていて、これは 65 歳以上の約5人に1人が該当する数になります。

認知症は誰にでも起こりうる事ですがこの数字を考えると改めて、自分自身・配偶者・自分と配偶者の親・親族 等、自分を含め周囲の大事な人にも認知症は発症するものと考えておいた方が良いですね。

もちろんその時の対応の仕方も人それぞれ違いますが、いずれにしても金銭的負担が大きくなった時に困らない様、こういった介護に掛かる費用も必要資金のひとつとして計画して準備しておくに越した事はないですね。

リスクを織り込んだライフプランを考える

ここまでお伝えした通り、安定収入のある勤労期間のうちに一生涯を見越したマネープランを考え準備しておく事が、自分の将来を守る事に繋がります。

その為、自分の一生涯を想定したライフプランニングを一度考えてみましょう。

私のシミュレーションの場合

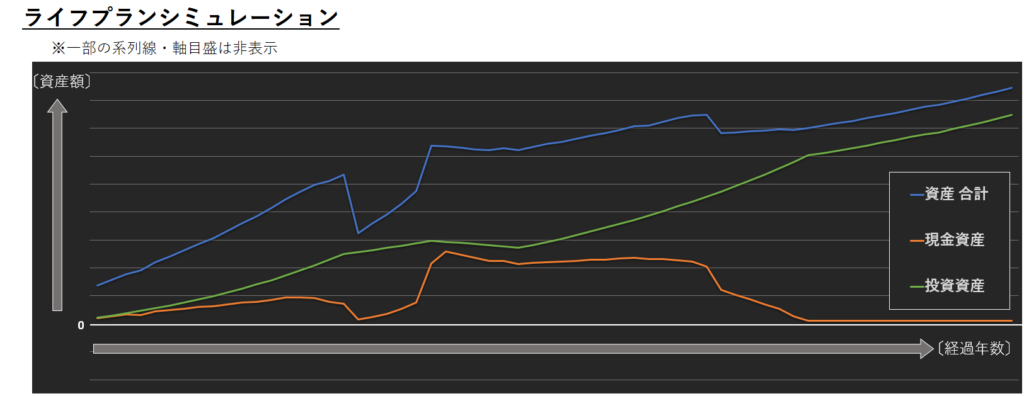

色々とバレてしまうので一部の系列線や軸目盛は非表示にしてあります。

横軸には現在からの経過年数を、縦軸は資産額としています。

図を見てわかる通り、ライフイベントによっては現金資産も投資資産も目減りはしますが、最終的には投資資産の上昇によって資産合計が上がり続ける様なシミュレーションとしています。

投資資産が一定以上になれば、老後においても「年金+配当金・分配金」で年間収支をプラスにする事が出来るので、そうなる事を目標に勤労期間の目標利回りを設定しているカタチです。

■現金資産と投資資産の考え方

・投資資産は毎年一定額を積み上げていき、基本は使わない

・日々の生活費や突発費用の現金不足分は現金資産から捻出

・現金資産が尽きたら投資資産の一部(配当金等)を生活費に当て込む

■投資資産の成長の考え方

・利回りは年平均〇%とラフに置いているので、平均的に達成可能と思う範囲に留める

・利回りは年齢と資産額に応じて徐々に守り重視へとスタンスを変えていく

・投資利益は全て税金控除後の金額で試算

シミュレーションの細目

これからやってみようという方の為に、私のシミュレーションの項目についてご紹介いたします。

なお、自力でのシミュレーションなので不足はご勘弁ください。

収入と支出の上昇見込みについて

長い人生、詳細な先行きはよくわかりません。

とは言いつつも、

「残念ながら収入欄に記載できる項目は今後もそう増える事は無いですが、支出欄には想定外の様々が載ってくる可能性が非常に高い」

という事はイメージが付きます。

その為、基本的に収入の上昇見込みは低めに見込み、支出は多めに見込んでいます。

収入

■給与所得:上昇カーブは現時点の想定よりも低めに設定。50歳以降は逆に微減させています。

■退職金 :所属している企業等の規定に準じてください。

■補助金 :受給確度の高い補助金だけ盛り込みす。児童手当等も一例です。

■年金 :年金定期便で確認しましょう。

支出

■生活費:子供を考慮しない基本生活費として計上します。(子供に掛かる生活費は約20年限定の一過性と考えると、基本生活費と子供養育費は分けた方が試算しやすいです)

■生活費(物価補正):長期目線で物価は上昇しますので、私は年1%上昇を基本生活費に上乗せして見込んでいます。毎年1%増とすると数十年後には凄い金額になるので過剰にも感じますが、基本生活費の突発分も加味したと仮定して良しとしています。

■子供教育費:小・中・高・大学の費用。参考までに、全て公立なら約730万円/1人、全て私立なら約2,060万円/1人 程度が一般的な目安の様です。

■住宅費:賃貸・持家の費用。持家検討中の方は、ライフプランシミュレーション結果に基づいてどのタイミングでの購入が最適かを判断しましょう。

■楽しみ:勤労期間にもそれなりに予算を取っていますが、老後期間はさらに拡充しています。生活費を十分残しつつここの予算を積めるかどうかで老後生活の幅がかなり変わります。

■医療費:残念ですが、年を追うごとに増やしています。

■老人ホーム:1人分の金額がパンチあるのでどこまで見込むかで全然変わりますが、少なくとも計画上は自分と配偶者が入る事になっても耐えられる様に考えた方が良いと思います。公的施設は安くて人気が出るので入れるかは運次第のため、私のシミュレーションでは民間前提で試算しています。また、自分と配偶者の両親も健在であれば、必要に応じてそれも考慮に入れておいた方が良いかもしれません。こういった話はあまり金ばかりに頼りたくはないですが、介護問題の難しい所です…

様々なシミュレーションから見えてきた”考えておくべき事”

先のライフプランシミュレーションでご紹介したグラフだけを見るとそれなりに明るい未来が簡単に見えそうですが、あれは色々と考えて修正を加えた後に選んだメインシナリオであって、これを達成できるかはこれからの投資の運用次第になります。

実際、シミュレーション前提によっては老後のどこかで赤字転落になるシナリオもチラホラありました。

シミュレーションしてみて特に重要だった3点をご紹介します。

1.介護費用(特に老人ホーム費用)の予算化は必須

金額試算の為に調べてみて初めて知りましたが、老人ホームの公的施設の入居待ち状態・民間の入居金と月額費用は想像以上に過酷でした。とても無計画で対応できるものでは無いです。

シミュレーションで苦慮したのはこの介護費用の捻出で、自分の給与収入が無くなった後に年金だけで生活費と介護費用を両立しようとすると恐ろしいスピードで貯蓄が減り、破産する未来が待っていました。

そうならない為、老後以降も持続可能な第二の収入源(十分な配当金・分配金)を生みだせる資産を今のうちに準備する事が非常に大事という事がよくわかりました。

生活する上で必ずしも老人ホーム入居は必要ではないですが、いざとなった時に選択肢を持てるかどうかはとても大事で、選択肢を持つにはその分の資金が必要です。

先の事と目を背けず、自分・配偶者・親など大切な人の介護費用や老人ホーム費用はシミュレーションの内側にしっかり入れておきましょう。

2.老後の収入源確保

投資無しのシミュレーションでも、介護や老人ホームの話を無視すれば90歳~100歳まで貯蓄を残す事は出来そうでした。

ただ、年金以外の収入が無く貯蓄を切り崩す生活設計の為、”楽しみ”に回せるお金は渋くなりましたし、徐々に減っていく貯蓄額を見ていると高齢になるほど精神衛生上良くないのだろうなと、しみじみ感じました。

高齢になってから貯蓄が尽きても、打てる手はもはやありませんからね…

そのため私のシミュレーションでは、老後以降も持続可能な第二の収入源(十分な配当金・分配金)を低利回りで仮定しつつ、それでも年金と併せれば貯蓄残高が微増出来る様な資産を定年前に持てる様に調整しています。

3.住宅購入タイミング

住宅購入は投資資産がある程度溜まり配当金や利回り益を使いながら短い期間でローン返済できる状態になってから行おうと考えました。

資産があまり無い状態で住宅ローンを組んで購入すると、せっかくの安定収入である給与を生活費とローン返済へほぼ持っていかれてしまい、投資に回す余力資金の捻出が厳しくなります。

そうなると定年間際にようやくローン返済を終えたとしても、それから老後以降も持続可能な第二の収入源(十分な配当金・分配金)を生みだせるだけの投資資産を作る時間を確保できないので、結果、貯蓄を切り崩して生活するシミュレーションへと入っていきます。

この点は意見が大きく分かれる所と思いますが、私としてはまずは投資資産の準備を行い、資産が整った後に住宅購入をする事をおススメいたします。

なお、購入時期を遅くするメリットは他にもあって、残りの仕事人生が少ないならば、家の場所を仕事や通勤に縛られずに選べる点が挙げられます。

投資の計画性と、シミュレーションとの予実対比

生涯のライフプランシミュレーションが出来ると、投資に具体的な計画を持たせる事ができます。

当然、お金なので稼げれば稼げる方が良いですが、そこにはリスクが付きものです。

長期的に利益を出し続けたいのならば、リスクの高い投資をがむしゃらに続けるのではなく、リスクは必要な分だけを選んでいくという考え方も大事になります。

例えば、投資原資が500万円だったとして、ライフプランシミュレーションの結果、今年は35万円(7%)の利回りを出せば良かったとします。

この数字を知っていれば、全額をリスクの高い投資に回さずとも、リスクの高低を分散させた投資戦略を立てる事が出来ます。また、予算と実績を比較する事で、次年度の計画修正にも繋がります。

一方、シミュレーションが無い場合は「漠然とたくさん増やしておきたい」という投資方針にしかならないので、本来自分に必要無い高リスク投資に大部分の投資原資を回してしまいかねません。

投資に具体的根拠に基づいた計画性を持たせることは長期で成功する為に必要な作業ですので、これは是非チャレンジしてみる事をおススメいたします。

最後に

最後までお読みいただきありがとうございました。

この記事がみなさんの投資の参考になれば幸いです。

楽しみながら自分流の投資を作れるように、頑張っていきましょう!

なお、投資は自己責任でお願いいたします。

併せて読みたい投資記事